Waardering Alphabet

- Luc

- Mar 23, 2024

- 16 min read

Updated: Mar 25, 2024

In dit artikel nemen we een kijkje naar Alphabet en gaan we proberen er een waarde op te plakken. Voor de waardering ga ik uit van een positief maar conservatief scenario.

De laatste keer dat ik Alphabet besprak was medio 2022: https://www.beleggeninkwaliteit.com/post/uitgelicht-alphabet

Het aandeel leek toen te goedkoop en de koers is sindsdien ook behoorlijk opgelopen, zonder dat de multiple veel hoger ligt. Aangezien Alphabet op basis van multiples vandaag goedkoop lijkt ten opzichte van de overige Magnificent Seven, leek het me interessant om de waardering nader te bekijken. De koers, en zeker de koers-winstverhouding, krijgt daardoor veel meer betekenis en inhoud. Je zult merken dat er veel mitsen, maaren en onzekerheid zitten in de vooruitzichten van Alphabet. De bedoeling van deze analyse is dan ook niet om een exacte waarde op het aandeel te plakken (wat nooit de bedoeling mag zijn van waarderen), maar om een beeld te schetsen van wat er ongeveer nodig zal zijn om de huidige koers van Alphabet te kunnen verklaren.

In 2022 overliep ik de verschillende segmenten van Alphabet al uitvoerig. Intussen ziet de verdeling van de verschillende segmenten er zo uit:

(Alles weergegeven als percentage van de groepsomzet)

Google services: (88%)

(77% uit advertenties en 11% uit subscripties/platforms/hardware)

57% van de omzet uit Google Search (advertenties)

10% uit YouTube (advertenties)

10% uit Google network (advertenties) (Android, Chrome, Gmail, Google drive, Google maps, Google photos, Google play)

11% uit subscripties/platforms/hardware (Google play (verkoop van apps), Hardware (Fitbit wearables, Google Nest (thermostaten), Pixel smartphones, en Youtube non-advertising: YouTube TV, YouTube Music and Premium, NFL Sunday Ticket, Google One. (volgens laatste earnings call komt momenteel $15 miljard uit subscripties (4,9% van de groepsomzet), aangevuurd door YouTube).

Google Cloud: (11%)

Via Cloud Platform en Google Workspace-aanbiedingen genereert Google Cloud inkomsten voornamelijk uit gebruiksafhankelijke kosten en abonnementen voor infrastructuur, platform, samenwerkingshulpmiddelen en andere clouddiensten.

Other Bets: (1%)

Zie verderop voor een beknopte uitleg van dit segment.

Kortom, de belangrijkste inkomsten van Alphabet zijn advertentie-inkomsten, goed voor 77% van de omzet (Search, YouTube en Google Network). 11% komt uit clouddiensten. 6% uit platforms/hardware en 5% uit abonnementen. (de overige 1% van de omzet, other bets, bespreek ik verderop)

Laten we alle segmenten bekijken en inschattingen proberen te maken van de groei de komende jaren.

Advertenties

Alphabet heeft momenteel volgens Statista ongeveer 39% marktaandeel in wereldwijde digitale advertenties*. Naar verwachting zal die markt de komende acht jaar met zo’n 10% per jaar groeien, aangedreven door toenemende internetpenetratie, groei van mobiel internetgebruik, populariteit van sociale media en gebruik van data-analyse**.

De advertentie-inkomsten komen bij Alphabet uit Google Search, Youtube en Google Network.

Google Search

Google Search is nog steeds de belangrijkste inkomstenbron van Alphabet. De advertentie-inkomsten van Search bedragen momenteel 57% van de omzet. Op dit moment bestaat er onduidelijkheid over de toekomst van zoeken op internet door de opkomst van AI chatbots/taalmodellen (LLM’s). De discussie over AI moet uiteraard gevoerd worden bij een waardering van Alphabet. De chatbots/taalmodellen (LLM’s) waarmee verschillende bedrijven komen kunnen een bedreiging vormen voor Google search en dus voor 57% van de groepsomzet. Er zullen veel bedrijven met taalmodellen komen, maar ik denk dat de grote spelers zoals Alphabet, Amazon en Meta in het voordeel zijn omwille van hun enorme datasets. Niemand ter wereld heeft meer data om modellen te trainen dan big tech en ik denk dat dat heel belangrijk gaat worden in de verdere AI-wedloop.

De CEO van Alphabet heeft er zelf het volgende over te zeggen:

Analist: Just on Search growth, I think there are some concerns on use of competitive AI tools as an alternative to Search. Just wondering if you see any changes in query volumes, positive or negative, since you've seen the year evolve and more Search innovative experiences. And what can really make Google stand out versus other AI tools?

Sundar Pichai: First of all, look, we think about effects on Search, obviously, more broadly. People have a lot of information choices. So -- and user expectations are constantly evolving. And so we've been doing this for a long time. And I think what ends up mattering is a strong continuous track record of innovation.

Obviously, generative AI is a new tool in the arsenal. But there's a lot more that goes into Search: the breadth, the depth the diversity across verticals, stability to follow through getting actually access to rich, diverse sources of content on the web and putting it all together in a compelling way.

And I think, through the year two, when we test, we test Search Generative Experience, particularly against everything that's out there. And we can see the progress we are making and how much users are liking the experience better. And so I think I feel very good about the progress. And our road map for '24 is strong both on the Search and the underlying AI progress, including the model. So I'm pretty excited about what's ahead of us in '24.

(bron: Alphabet earnings call, 30 januari 2024)

Op dit moment lijkt er dreiging te komen van Microsoft, dat met zoekmachine Bing opnieuw een poging doet om marktaandeel van Google Search te pakken. Ze partneren met OpenAI (ChatGPT) en een AI-model is geïmplementeerd in Bing. Her en der werd geroepen dat het een Google-killer zou worden en ook Satya Nadella kondigde een jaar geleden aan dat het nieuwe Bing zoeken op internet zou gaan herdefiniëren. Op basis van de data die ik gevonden heb lijken we dat voorlopig nog niet terug te zien in de cijfers*. Het marktaandeel van Bing is vrijwel niet toegenomen. Nadella klonk een paar maanden later ook minder enthousiast**

Nu, moest Microsoft met Bing na talloze verwoede pogingen er dit keer toch een vuist kunnen maken tegen Google Search moeten we ook rekening houden met het feit dat het verschil in marktaandeel enorm is. Het is daarom aannemelijk dat Alphabet zich met zijn knowhow op gebied van AI en focus op innovatie sneller aan een nieuwe technologische realiteit kan aanpassen dan Bing zoveel marktaandeel kan pakken dat het bedreigend wordt.

Indien Alphabet de storm overleeft en zijn marktaandeel met Google Search weet te behouden kan er echter nog op een andere manier een probleem ontstaan. Als zoeken via LLM’s de nieuwe standaard wordt zal dat (in het begin?) minder opleveren dan gewone zoekopdrachten. Nu lijkt het me wel aannemelijk dat Alphabet manieren zal vinden om advertenties te implementeren in zijn LLM. Facebook, Instagram en YouTube hadden in hun begindagen ook geen advertenties. Nu zijn het de grootste adverteerdersplatformen ter wereld. Mij lijkt het een kwestie van tijd voor bedrijven succesvol een verdienmodel in taalmodellen zullen verwerken. Uiteraard kan die transitie de winstgevendheid op korte termijn onder druk zetten.

Een derde mogelijk probleem is dat omdat LLM’s duurder zijn om te runnen en onderhouden, het nog moet blijken hoe winstgevend het aanbieden van zoeken via LLM’s gaat worden. Betalende abonnementen voor LLM’s is een mogelijkheid om de hogere kosten op te vangen.

Kortom, momenteel lijken LLM’s nog geen echte dreiging voor Google Search, maar kunnen dat in de toekomst wel worden. Alphabet zit natuurlijk niet stil. Laten we niet vergeten dat het een pionier is op vlak van AI en er al sinds 2014 meer bezig is en implementeerde in onder meer Search en Youtube. Dingen die we als routine beschouwen - zoals spellingcontrole, mobiele stortingen, of Google Zoeken, Google Translate en Google Maps - gebruiken allemaal AI.

Things that we now consider routine – like spell check, mobile check deposit, or Google Search, Google Translate, and Google Maps – all use AI. As AI continues to improve rapidly, we are focused on giving helpful features to our users as we continue to deliver on our mission to organize the world’s information and make it universally accessible and useful

While we have been integrating AI into our products for years, we are now embedding the power of generative AI to continue helping our users express themselves and get things done. For example, Duet AI in Google Workspace helps users write, organize, visualize, accelerate workflows, and have richer meetings. Bard allows users to collaborate with experimental AI with new features that include image capabilities, coding support, and app integration. Dream Screen, a new experimental feature in YouTube, allows for the creation of AI-generated video or image backgrounds to Shorts by typing an idea into a prompt.

We also know businesses of all sizes around the world rely on Google Ads to find customers and grow their businesses — and we make that even easier with AI. With Performance Max, advertisers simply tell us their campaign goals and share their creative assets, and AI will automatically produce and run a highly effective ad campaign across all of Google’s properties, to meet their budget. Product Studio brings the benefits of AI to businesses of all sizes, helping them easily create uniquely-tailored imagery featuring their products — for free. Additionally, we are experimenting with Search and Shopping ads that are directly integrated into the AI-powered snapshot and conversational mode in Search Generative Experience.

(bron: Alphabet 10k 2023)

Bovendien heeft Alphabet een van de grootste onderzoeksbudgetten ter wereld en de nodige infrastructuur om de AI ambities ook mogelijk te maken. Je kunt het allemaal wel willen, maar het moet ook mogelijk zijn.

Ik ben vrij optimistisch over de toekomst van Google Search, of dat nu in zijn huidige vorm is of in de vorm van een LLM en in deze waardering reken ik erop dat Alphabet heer en meester zal blijven in zoeken op het internet. Maar we kunnen wel stellen dat de invloed van AI op de grootste inkomstenbron van Alphabet – Google Search – momenteel onvoorspelbaar is. Dat is iets wat beleggers in Alphabet goed moeten beseffen.

Voor de groei in advertentieomzet ga ik er van uit dat Google Search dominant blijft, maar ik ga wel aan de onderkant van de verwachtingen zitten en reken op een groei van advertentieomzet uit Google Search en Google Networks van 7,5% per jaar omdat adverteerders online steeds meer keuze hebben (Amazon/Meta/TikTok/…) en verlies van marktaandeel in digitale advertenties mij onvermijdelijk lijkt.

*Desktop: https://www.statista.com/statistics/216573/worldwide-market-share-of-search-engines/ All: https://www.statista.com/statistics/1381664/worldwide-all-devices-market-share-of-search-engines/#:~:text=Global%20market%20share%20of%20leading%20search%20engines%202015%2D2024&text=In%20January%202024%2C%20the%20online,share%20of%20around%2091.47%20percent.

YouTube

Er is behalve Google Search en Google Networks nog een andere bijdrager aan advertentie-inkomsten: YouTube, goed voor 10% van de groepsomzet (enkel advertenties, subscripties niet meegerekend)

Het populaire kanaal kan de komende jaren op verschillende manieren een belangrijke groeiaandrijver van Alphabet worden. YouTube heeft een enorm gebruikersbestand van meer dan 2 miljard mensen per maand, wat een aantrekkelijke markt vormt voor adverteerders. De mogelijkheden voor gerichte advertenties op YouTube zijn geavanceerder dan op andere platforms, waardoor adverteerders hun doelgroep effectiever kunnen bereiken. YouTube Shorts, de concurrent van TikTok, kan een belangrijke bron van advertentie-inkomsten worden, met name bij jongere gebruikers. YouTube Premium, dat advertentievrije video's en achtergrondweergave biedt, heeft al meer dan 100 miljoen abonnees.* YouTube is al populair in veel landen, maar er is nog veel potentieel voor groei in opkomende markten (India heeft momenteel de meeste YouTube kijkers wereldwijd)

Youtube schat ik qua groei iets hoger in dan Google Search omdat de inkomsten nog steeds sterk groeien en ik denk dat Alphabet een ijzersterk platform in handen heeft dat voorlopig nergens naar toe gaat. De voorbije vijf jaar groeiden de advertentie-inkomsten van YouTube met ruim 20% per jaar. Het wordt een steeds aantrekkelijker platform voor adverteerders en content creators en de consumptie van online video en short video neemt wereldwijd toe. Youtube was in 2023 het meest bekeken platform wereldwijd, nog meer dan Netflix.**

De exacte inkomsten uit Youtube heb ik niet kunnen achterhalen omdat de abonnementsinkomsten samen gerapporteerd worden met hardware/platform. In de laatste analistencall gaf het management echter aan dat er momenteel $15 miljard uit subscripties komt en vooral aangedreven wordt door YouTube. Is sinds 2019 maal 5 gegaan.*** Het leeuwendeel van die omzet komt uit YouTube. Dat zou betekenen dat Youtube inmiddels zo’n 15% ($31510 + $15000) van de groepsomzet vertegenwoordigt, zowel advertentie als abo’s.

Laten we rekenen met een groeivoet van 12,5% voor komende 5 jaar en 10% de resterende 5 jaar van inkomsten die voortvloeien uit YouTube. Advertenties en subscripties.

Google Cloud

Behalve Search en Youtube is er een andere belangrijke groeiaandrijver voor Alphabet en niet afhankelijk van advertenties: de cloud. Google Cloud is een pakket van clouddiensten die draait op dezelfde infrastructuur als Google's eigen diensten zoals Google Search, Gmail en YouTube. Het biedt een scala aan tools en diensten die organisaties helpen bij het bouwen, beheren en implementeren van applicaties, analyseren van data, opslaan van data en beveiligen van hun infrastructuur. De voordelen van Google Cloud zijn onder meer schaalbaarheid, betrouwbaarheid, veiligheid en flexibiliteit. Deze tak van Alphabet groeit erg sterk en is intussen goed voor 10% van de groepsomzet.

De cloud biedt grote mogelijkheden en weinig bedrijven zijn in staat de infrastructuur uit te bouwen die nodig is om een cloudbusiness te runnen. Wie daar wel toe in staat zijn Amazon en Microsoft, niet het type bedrijven waartegen je wil concurreren. Dat is wel wat Alphabet moet doen als ze op de lange termijn een rol willen spelen in de cloud. Amazon is met AWS momenteel met $91 miljard omzet of 31% (daling van 2 procentpunten in vierde kwartaal 2023) van de geschatte cloudmarkt van iets meer dan $300 miljard. Azure van Microsoft zit met $68 miljard van de markt intussen al op 24% marktaandeel (stijging van 2 procentpunten in vierde kwartaal 2023). Op de derde plek staat Alphabet’s Google Cloud met een marktaandeel van 11%.*

Google Cloud was de voorbije jaren verlieslatend. Het keerpunt kwam pas recent. Om een idee te krijgen waar de winstgevendheid op termijn naartoe zou kunnen evolueren kijken we naar Azure van Microsoft en AWS van Amazon. Microsoft geeft geen exacte cijfers over de winstgevendheid van Azure, maar Derrick Wood, een analist bij Cowen schat dat de operationele marges boven 30% liggen. (De volledige divisie Intelligent Cloud van Microsoft zit momenteel op een operationele marge van 43%), Amazon had in 2023 met AWS een marge van 30%. Zo krijgen we een idee waar Google Cloud op termijn naartoe zou kunnen gaan. Het segment zal sowieso winstgevender worden naarmate het groeit, zeker wanneer de klanten eenmaal zijn ingesloten in het ecosysteem van een aanbieder, zal het niet evident zijn om over te stappen naar een andere aanbieder en zullen prijsverhogingen in de sector geaccepteerd worden. Maar de focus zal de komende jaren in de eerste plaats op het winnen van marktaandeel liggen.

CFO Ruth Porat in 2022: “Looking forward, we will continue to focus on revenue growth driven by ongoing investment in products and the go-to-market organization. Cloud’s operating loss reflects that we have meaningfully built out our organization ahead of revenues, as we’ve discussed in prior quarters with respect to the substantial investments in our go-to-market organization as well as engineering and technical infrastructure. Operating loss and operating margin will benefit from increased scale over time."

Bij Morgan Stanley schatten ze dat Google Cloud in 2025 een marktaandeel van 20% kan behalen. Dat lijkt me te optimistisch. Een andere bron** denkt dat Google Cloud jaarlijks 1% tot 2% marktaandeel kan pakken. Laten we iets conservatiever te werk gaan en mikken op 15% marktaandeel tegen 2027.

De meeste bronnen die ik gevonden heb wijzen in de richting van een verwachte groei van 20% voor de markt waarin Google Cloud actief is de komende vijf jaar. In mijn waardering reken ik voor de komende tien jaar met een CAGR van 15%.*** Dan zou de cloudmarkt in 2034 zo’n $1200 miljard waard zijn. Als tegen die tijd Google Cloud 15% van de markt weet te bemachtigen heeft het een omzet van 180 miljard uit het cloudsegment. In 2023 leverde de cloud 33 miljard omzet op. Dat zou een CAGR van 20% betekenen.

Waardering

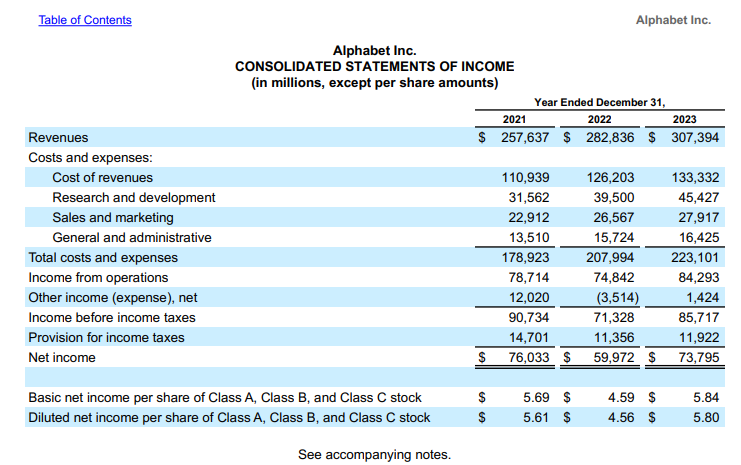

Bron: Alphabet 10K 2023

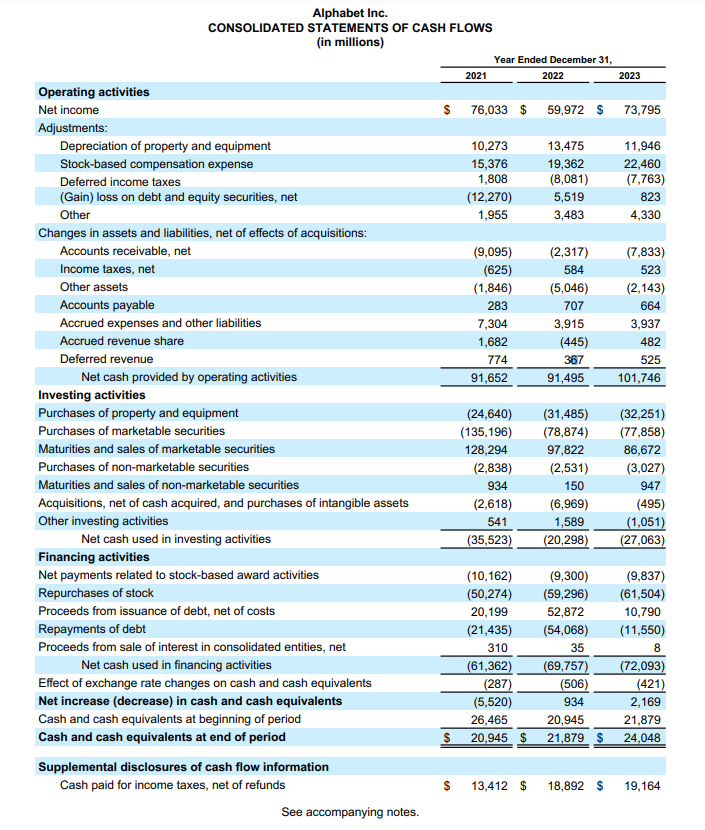

Bron: Alphabet 10K 2023

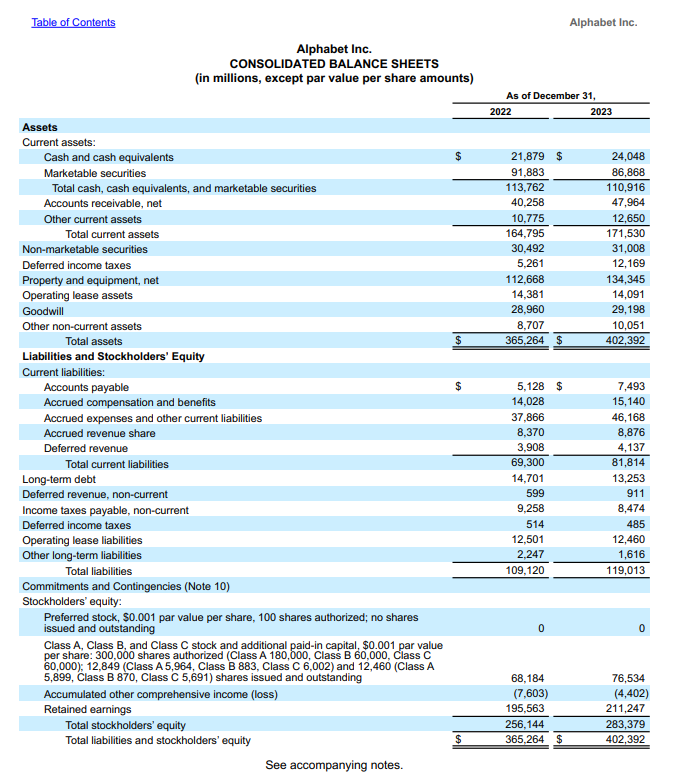

Bron: Alphabet 10K 2023

Op basis van de resultatenrekening, kasstroomtabel en balans van Alphabet kom ik tot volgende inputs voor mijn waardering:

(alles in miljoen)

2023

Omzet: $307394

Operationele marge 27,4%

Belastingtarief 13,9%

Winst na belastingen $72519

Nettowinst $73795

Herinvesteringen (werkkapitaal en groei-capex) $24150

FCFF $48369

Geïnvesteerd kapitaal $133827,88 (working capital – excess cash + net PPE + operating lease assets)

ROIC 57%

Herinvesteringspercentage 33%

Om een realistischer beeld te krijgen van wat Alphabet investeert en wat die investeringen opleveren behandel ik de R&D-uitgaven als investeringen en schrijf ik die af over drie jaar. Dat brengt me tot de volgende aangepaste cijfers en metrics.

2023 aangepast (gekapitaliseerde R&D met een verwachte levensduur van 3 jaar)

Omzet $307394

Operationele marge 31,5%

Belastingtarief 13,9%

Winst na belastingen $85071

Nettowinst $86347

Herinvesteringen (werkkapitaal, groeicapex inclusief R&D) $36702

FCFF $48369

Geïnvesteerd kapitaal $215740 (working capital – excess cash + net PPE + operating lease assets + R&D asset)

ROIC 39%

Herinvesteringspercentage 44%

Verschil tussen de twee benaderingen: De operationele marge loopt op, de ROIC daalt, geïnvesteerd kapitaal stijgt, herinvesteringspercentage stijgt.

De aannames voor de komende 10 jaren:

Omzet:

- Voor de advertentietak van Alphabet (Search en Networks, YouTube bekijken we apart) rekenen we met een CAGR van 7,5%. $175033 + $31312 = $206345. Verwachte omzet in 2034: $425283.

- Voor YouTube (zowel advertenties als abonnementen) rekenen voor de eerste vijf jaar met een CAGR van 12,5% en de resterende vijf jaar met een CAGR van 10%. $31510 + $15000 = $46510. Verwachte omzet 2034: $134980.

- Als $15000 van het segment Google subscriptions, platforms en devices uit abonnementsomzet komt, dan komt de resterende $19688 uit hardware inkomsten (Pixel telefoons, Nest thermostaten en FitBit). Ik houd uit onwetendheid over een mogelijke groeivoet van dit segment de 7,5% die ik voor de advertentiebusiness hanteer aan. Verwachte omzet 2034: $40578.

- Voor Google cloud reken ik op een groeivoet van 15% in de markt die vandaag zo’n $300 miljard waard is. Dat zou betekenen dat die markt over tien jaar $1200 miljard waard is. Als Google Cloud er tegen die tijd in geslaagd is zich 15% marktaandeel toe te eigenen zou Alphabet zo’n $182 miljard omzet uit zijn cloudbusiness halen, oftewel een CAGR van 18,6% ten opzichte van de huidige omzet. Verwachte omzet cloud 2034: $182000.

- De resterende 1% van de groepsomzet van Alphabet komt uit other bets. Ik ga met deze waardering in elk segment aan de onderkant van de verwachtingsvork zitten en gelet op de onzekerheid van other bets, waardeer ik dit segment niet mee. Alles wat hier eventueel uit voortkomt zie ik als een bonus.

Een greep uit het aanbod:

GFiber: razendsnelle fiber internetverbinding

GV: venture capital tak van Alphabet. Deed investeringen in Slack, jet.com, Blue Bottle Coffee, Docusign,…

X: ook gekend als de ‘moonshot factory’. Richt zich op nieuwe technologieën om grote problemen op te lossen.

Waymo: autonoom rijden. De robotaxi’s hebben geen bestuurder en rijden volledig autonoom.

Verily: Verily richt zich op het ontwikkelen van technologieën voor de gezondheidszorg, met name op gebieden zoals preventieve zorg, diagnostiek en digitale therapie.

Calico: Calico richt zich specifiek op het begrijpen en beïnvloeden van de biologie van veroudering.

CapitalG: CapitalG is het onafhankelijke groeifonds van Alphabet dat investeert in grote, technologische bedrijven in een later stadium.

De groepsomzet zou volgens bovenstaande ramingen in 2034 $782840 bedragen. De cloud zou in dat geval dan 23% van de omzet uitmaken. Ondanks de stijging van abonnementsomzet en cloudinkomsten zal nog steeds meer dan de helft van de omzet uit advertentie-inkomsten bestaan.

Dat leidt ons naar een verwachte CAGR van de groepsomzet van bijna 10% voor de komende 10 jaar. Naar mijn aanvoelen schets ik hiermee een positief maar conservatief scenario voor de business van Alphabet. Positief in die zin dat ik er van uitga dat Alphabet een manier zal vinden om A) zijn marktaandeel in zoeken weet te behouden en B) zijn lucratieve businessmodel aan te passen aan eventuele veranderingen in zoekgedrag van internetgebruikers. Conservatief in die zin dat ik met mijn aannames aan de onderkant van de verwachtingsvork ga zitten.

Operationele marge:

De marges zijn moeilijk in te schatten. Efficiëntieverbeteringen lijken waarschijnlijk naarmate Alphabet groter wordt. Ook verwacht ik dat de operationele marge zal verbeteren omdat de cloudtak sterk groeit en de winstgevendheid onvermijdelijk zal toenemen. Ik verwacht niet dat de cloudtak net zo winstgevend wordt als de advertentie-business van Alphabet, maar we hebben eerder in dit artikel gekeken naar wat Microsoft en Amazon toe in staat zijn qua winstgevendheid van de cloud. Indien de cloudtak vandaag een marge van 25% zou leveren, zou dat voor de winstgevendheid van de groep al een margeverbetering van 2,5 procentpunten doormaken. Voor wat het waard is: de gemiddelde analistenverwachting van Refinitiv rekent voor de komende drie jaar bij Alphabet op jaarlijkse margeverbetering.

Maar ik dat het verstandig is om rekening te houden met de mogelijkheid dat er neerwaartse druk op de marges ontstaat als de concurrentie online toeneemt, wat waarschijnlijk is zoals eerder besproken. Daarnaast zijn regulering en hogere kosten als LLM’s de nieuwe standaard worden een reële mogelijkheid.

Als we alles tegen elkaar afzetten en zoals in de rest van de waardering een conservatieve benadering aanhouden denk ik dat een licht dalende marge een goed uitgangspunt is. Met gekapitaliseerde R&D kom ik voor 2023 op een operationele winst van $96829 ofwel een operationele marge van 31,5%. Ik laat de aangepaste marge de komende jaren dalen tot 30%.

NOPAT:

Alphabet betaalt vrij weinig belasting. In 2023 lag het effectieve belastingtarief op 13,9% en ook de jaren ervoor lag het belastingtarief laag. Ik laat in mijn waardering het effectieve belastingtarief over een periode van tien jaar geleidelijk oplopen naar 21%.

NOPAT 2023 = EBIT*(1-tax rate): $83370.

ROIC:

De sales-to-capital ($ omzet per $ geïnvesteerd kapitaal) ratio is de laatste jaren wat teruggelopen door de forse investeringen die Alphabet deed/doet. Uiteindelijk verwacht ik dat die ratio opnieuw zal verbeteren, maar het effect van de iets hogere sales-to-capital ratio op de intrinsieke waarde is verwaarloosbaar. De ROIC van Alphabet wordt vooral gedreven door de marge.

Bovenstaande aannames leiden tot een verwachte ROIC die de komende jaren zal schommelen tussen 36% en 40%. (rekening houdend met gekapitaliseerde R&D wat tot een hoger geïnvesteerd kapitaal leidt en de cash op de balans heb ik uiteraard buiten beschouwing gelaten).

Herinvesteringen:

Om de verwachte 10% omzetgroei per jaar mogelijk te maken de komende jaren is, uitgaande van een ROIC van om en bij de 40%, ongeveer een kwart van de NOPAT nodig. (10%/40%=25%). Als uiteindelijk de groei afzwakt zullen ook steeds minder investeringen nodig zijn en de vrije kasstroom zal bijgevolg toenemen.

Perpetuele restwaarde:

Na de tien jaar groei van 10% per jaar ga ik ervan uit dat de groei geleidelijk aan afneemt tot uiteindelijk een groei van 3% tot in het oneindige en de ROIC terugvalt tot 15% (een enigszins gedurfde assumptie, want weinig bedrijven kunnen tot in het oneindige een ROIC produceren die boven de kost van het kapitaal ligt). De 3% groei kost Alphabet dan nog 20% van zijn NOPAT (3%/15%).

Intrinsieke waarde per aandeel:

Om van firm value tot equity value te komen breng ik de schulden in mindering en tel ik de $111 miljard cash bij de waarde op. De uitkomst deel ik door het aantal uitstaande aandelen. Dit brengt me, op basis van de uitvoerig besproken aannames, bij een intrinsieke waarde van $153, ruwweg de huidige koers (22 maart 2024). Dat betekent dat een koers-winstverhouding op basis van de verwachte winst van 2024 (Refinitiv) van 22 gerechtvaardigd is. Kijken we naar het model, dan mag je 19x de verwachte aangepaste NOPAT (met gekapitaliseerde R&D) betalen.

Als je een return van 10% wenst op je investering in Alphabet, dan zal het scenario dat ik schets werkelijkheid moeten worden. Als je denkt dat ik de zaken te rooskleurig heb voorgesteld, dan zal de huidige koers te duur zijn. Denk je echter dat ik te voorzichtig ben geweest in mijn assumpties en Alphabet gezien zijn pionierspositie binnen de AI omgeving veel beter kan doen en het bovendien kan monetizen, dan zal de huidige koers vrij goedkoop zijn gebleken.

Wat ik zelf vooral ga onthouden van mijn onderzoek is dat de business van Alphabet lastig in te schatten is op dit moment. Er zijn veel onzekerheden die moeilijk te plaatsen zijn en als je op zoek bent naar heel voorspelbare kasstromen, je bij Alphabet momenteel niet aan het juiste adres bent.

Disclaimer: deze analyse is niet bedoeld als beleggingsadvies maar een persoonlijke mening en kan dienen als aanvulling op uw eigen onderzoek. De informatie is uitdrukkelijk niet bedoeld als advies tot het kopen of verkopen van bepaalde effecten of effectenproducten, maar om een beeld te schetsen van de onderliggende onderneming(en). U bent zelf eindverantwoordelijke voor de beslissingen die u neemt met betrekking tot uw beleggingen.

Mijn boeken zijn hier beschikbaar: De kaviaarformule en Het beleggersbrein.

www.beleggeninkwaliteit.com - Quality investing, aandelenanalyses, blogartikelen en een vleugje behavioral finance. Blijf je graag op de hoogte van nieuwe posts op de blog? Laat hier je e-mailadres achter.

Via deze link en promocode ‘kroeze’ geniet je een eenmalige korting op een abonnement op de uitstekende aandelenscreener Sharepad.

Comentários